Managers van actieve beleggingsfondsen hebben het zwaar.

Passieve fondsen, die simpelweg een marktindex voor aandelen, obligaties of grondstoffen volgen, hebben in de afgelopen tien jaar een gigantische toestroom gezien. In Europa gaat het om een markt van liefst 480 miljard euro. In de Verenigde Staten is de markt voor zogenoemde Exchange Traded Funds (ETF’s) nog veel groter, met een vermogen van 2.374 miljard dollar in augustus, according to ICI.

De schier onstuitbare opmars van passieve beleggingsfondsen leidt tot verhitte discussies onder professionele beleggers, waarbij sommige Wall Street-goeroes spreken van “beleggingssocialisme.”

Passieve fondsen die de markt volgen, kennen lage kosten, gunstige belastingregelingen en zijn dagelijks verhandelbaar. Ze vormen een existentiële bedreiging voor beleggingsfondsen met beheerders die actief aandelen of andere beleggingen uitkiezen, waarmee ze claimen beter te kunnen presteren dan de markt.

Actieve fondsen leden recentelijk onder relatief zwakke prestaties, wat de verschuiving naar passieve fondsen met lage kosten heeft versterkt.

Volgens een 240 pagina's tellende studie van Deutsche Bank, die afgelopen week werd gepubliceerd, is er niet veel dat actieve fondsen kunnen doen om de uitstroom van vermogen te stelpen. Ze kunnen de beweging slechts proberen te vertragen.

Het rapport van Deutsche zegt:

"Since indexing was adopted in the 1970s, the debate on the merits of passive vs. active investing has never been so intense. With secular structural product trends favoring ETFs over mutual funds combined with less visible alpha by active managers across many categories, we think passive investing will gain further share until a better equilibrium is reached."

Het evenwicht waar Deutsche Bank van spreekt, betreft de verdeling van beleggingen tussen actieve en passieve fondsen Voorlopig zit er nog méér geld in actieve fondsen. Maar dat zou snel kunnen veranderen.

De analisten van Deutsche Bank concluderen:

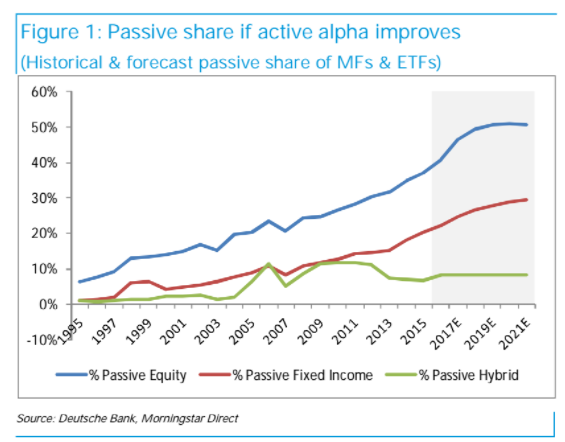

- Let's assume for the next five years that equity mutual funds improve their performance. In that scenario, equity index funds will grow from managing 38% of assets today to about half of the assets in five years, the report said. So that's in the best case scenario. But if mutual fund performance worsens, passive will take up as much as 65% of the share of the assets during the time frame, the report said. Actively-managed equity mutual fund assets could shrink by 20% if performance worsens.

Dit gaat over aandelenfondsen, maar gemengde fondsen en obligatiefondsen stuiten op vergelijkbare trends. Zelfs als de beursprestaties van actieve beleggingen verbeteren, zullen passieve fondsen binnen vijf jaar een marktaandeel van 40 procent claimen in de Verenigde Staten - en bij achterblijvende prestaties zelfs 50 procent, aldus het rapport.

Toch is actief beleggen niet ten dode opgeschreven, stelt Deutsche Bank. Bijna 40 procent van het vermogen dat in beleggingsfondsen zit, wordt belegd volgens actieve strategieën waarmee fondsbeheerders langdurig hogere rendementen boeken vergeleken met passieve fondsen, aldus het rapport. Tot de vermogensbeheerders met actieve strategieën die kansrijk zijn, behoren Fidelity Investments, T. Rowe Price en JPMorgan, volgens Deutsche Bank.

Op de lange termijn is het waarschijnlijk dat beleggers in toenemende mate een mix van actieve en passieve beleggingsstrategieën kiezen, aldus het rapport.